行政書士でTabiJoy運営者の三浦です。

私は、2度の留学(オーストラリア・フィリピン)、世界5大陸約30ヵ国100都市以上への渡航、行政書士資格(契約書作成や申請代理を行える国家資格です)、総合旅行業務取扱管理者資格(旅行業唯一の国家資格です)、総合旅程管理主任者資格(海外の添乗業務を管理できる資格です)を取得し、旅行業・留学業に特化した行政書士として活動しています。

各種クレジットカードには、海外旅行保険が付帯されているカードも多く、しっかりと補償してくれる1枚を選ぶことによって、海外旅行保険料を節約することができます。

任意の保険は補償は充実していますが、安くても月1万円程度支払う必要があるため、目的や渡航国によって、クレジットカード付帯保険or任意保険を選択する必要があります。

しかし、クレジットカード付帯の海外旅行保険は、クレジットカードのおまけ程度に考えられている場合もあるので、補償の内容が薄いこともあり、しっかりとカード選びをすることが大切です。

また、クレジットカード付帯の海外旅行保険は、基本的には入国から90日以内のみ補償となるため、こちらも合わせて確認が必要です。

逆を言えば、90日以内の短期海外旅行・留学の場合は、クレジットカード付帯の海外旅行保険のみでも対応できるということです。

目次

クレジットカード付帯の海外旅行保険は、何枚も所持することによって補償を上乗せできる

クレジットカード付帯の海外旅行保険は、前述したように補償内容が薄い場合が多くあります。

しかし、海外旅行保険付帯のクレジットカードを複数枚所持することによって、補償を強化することが可能なのです。

10枚のクレジットカードを所持していても、多くの補償を得られるわけではありません。

1枚のカードでは補えない補償額を2枚目が、2枚目で補えない補償額は3枚目がという具合に、超過した金額に対して効力があるということです。

そのため、多数のクレジットカードを所持することよりも、充実した1枚を選択し、補償と実用性を考えて合計2〜3枚ほどのクレジットカードを保有すると良いかと思われます。

海外旅行・留学をする際には、どのくらいの補償内容であれば安心か?

一体、海外保険は、どのくらいの補償内容に入れば良いのでしょうか。

海外旅行・留学生活では、水や環境の違いから体調を崩す場合もあります。

大都市であれば、大きな病院があるので治療自体は問題ないのですが、重要なのは治療費補償です。

治療費は200万〜500万円ほどあれば、大抵の病気に対応することが可能ですので、このラインが目安になります。

その他にも盗難補償費も大切です。海外旅行・留学生活中はパソコンやカメラなど高価なものも常時持ち歩くので、補償があると安心です。

こちらは10万円〜30万円ほどの補償が必要でしょう。

もちろんいいことだけではない。海外旅行保険付帯クレジットカードの4つの注意点

もちろん海外保険付帯のクレジットカードは良いことだけはありません。

手厚い補償が必要な場合は、任意の海外旅行保険に加入する選択肢も考慮する必要があります。

基本的に入国後90日以内のみ補償

まず第一に気をつけなくてはならないことは、基本的には、クレジットカード付帯の海外旅行保険は有効期限が入国から90日以内という点です。

90日を超えて海外に滞在する場合は、任意海外保険に加入しなくては無保険の状態になってしまいます。

保険料支払いまで、ある程度手間がかかる場合がある

クレジットカード付帯の海外旅行保険の場合は、治療を受ける際にご自身で1度支払う必要があります。

この際は、現金払いでもクレジットカード払いでも構わないのですが、帰国後、領収書や治療の証拠書類を提出したりと手間がかかる場合があります。

任意の大手海外旅行保険の場合は、保険証(加入した時に貰えます)を治療時に提出すれば、その後の手続きは保険会社が行ってくれるので手間がかかりません。

補償されるためには旅費をクレジットカードで支払う必要がある場合もある

自動的に海外旅行保険が機能するクレジットカードと、旅費をクレジットカードで支払わなければ海外旅行保険が機能しないクレジットカードがあるので、お申し込みクレジットカードはどちらなのか確認する必要があります。

補償が薄い場合がある(年会費無料クレジットカード)

年会費無料のクレジットカードは補償が薄いので、複数枚持参する内の1枚はしっかりと補償のあるクレジットカードを取得すると安心です。

それでも、任意の海外旅行保険に加入することを考えれば割安になることが多いです。

セゾンプラチナ・ビジネス・アメリカン・エクスプレスカードが人気NO1

※セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード公式ホームページより引用

海外旅行や留学に最も使い勝手が良い、海外旅行保険付帯がついたクレジットカードは、「セゾンプラチナ・ビジネス・アメリカン・エクスプレスカード」だと考えています。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード(アメックス)は、年会費は2万円ですが、充実した補償内容を誇っているからです。

海外旅行保険1億円(自動付帯・死亡or後遺障害保険金額)、国内旅行保険5,000万円(自動付帯・死亡or後遺障害保険金額)が付帯されるため、任意保険に加入せずに済ませたいなら良い選択肢のクレジットカードだと言えます。

また、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、「プライオリティ・パス」が取得できるので、世界各国の提携空港ラウンジが使用できる点もポイントが高いです。

ステータスの高いクレジットカードは、基本的にインビテーション(招待)が必要ですが、こちらのクレジットカードは高ステータスながらインビテーションが不要なため、クレジットカード取得のハードルが低いこともメリットのひとつと言えます。

海外旅行保険+プライオリティパスを年会費2万円で取得できるため、任意海外保険と比べても使い勝手の良いクレジットカードなのです。

その他の海外旅行保険付帯の人気クレジットカード

その他の海外旅行保険付帯の人気クレジットカード

楽天プレミアムカード

楽天プレミアムカードも「プライオリティパス」を取得することができるため、世界各国のラウンジを使用することができます。

海外旅行保険5,000万円、国内旅行保険5,000万円と補償内容は、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」に劣るものの、年会費が1万円と、現状では最も安く「プライオリティパス」を取得できるクレジットカードになります。

海外旅行保険+プライオリティパスを取得したいけれど、高い年会費は支払いたくないという場合に選択すべきクレジットカードになります。

エポスカード

とは言っても、年会費のかかるクレジットカードは、抵抗があるというのが本音の場合もあると思います。実際に、2011年に私が留学した際、年会費がかかるカードは持参しませんでした。

「補償が薄いとはいえ、補償があるなら問題ないかな」と考えたからです。

保険が万が一に備えるものなので、日常的に使用するものではありません。無料のクレジットカードでも複数枚所持することによって、最低限の対応はできると考えています。

しかし、あくまで最小限の補償になるため、任意保険や有料クレジットカードと併用して利用するのが良いと考えています。

無料の中で1番のポテンシャルが高いのはエポスカードです。

年会費が無料なのですが、海外旅行保険自動付帯、治療費が200万、賠償責任が2000万になります。無料のクレジットカードでは補償内容が充実しているカードと言えます。

三井住友VISAブランド

海外ではMaster Cardやアメックスと比べて、 VISAが使用可能な場所が多いため、「三井住友VISA」シリーズは実用性と安心感があり選択肢のひとつになります。

カードのランクによって、海外旅行保険補償内容は異なるため、お申し込み前に確認が必要ですが、カードの選択肢も多いため迷ったら間違いないクレジットカードブランドだと言えます。

私も、写真中央のクラシックカードを所持しています。

・デビュープラスカードは海外旅行保険付帯機能がないので、25歳以下の場合もクラシックカードを選択する必要がある。

・クラシックカードには海外旅行保険自動付帯機能がないため、旅行代をクレジットカードで支払う必要がある点に注意。

・クラシックAカードとアミティエカードは海外旅行保険自動付帯機能付で治療費は100万になります。旅行代をこちらのカードで支払うことによって最高補償額が2500万まで補償。

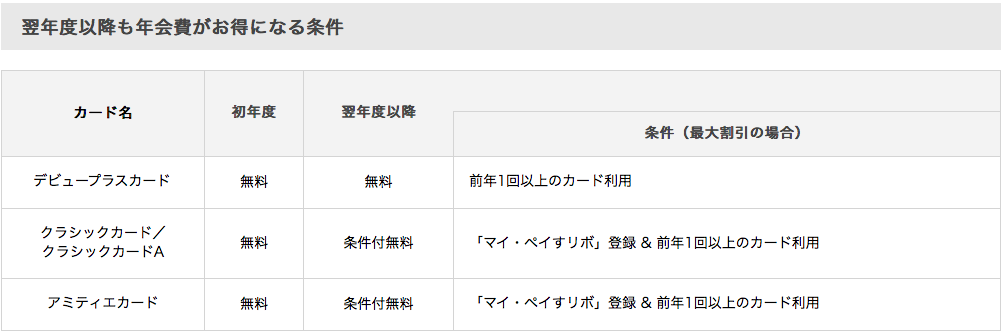

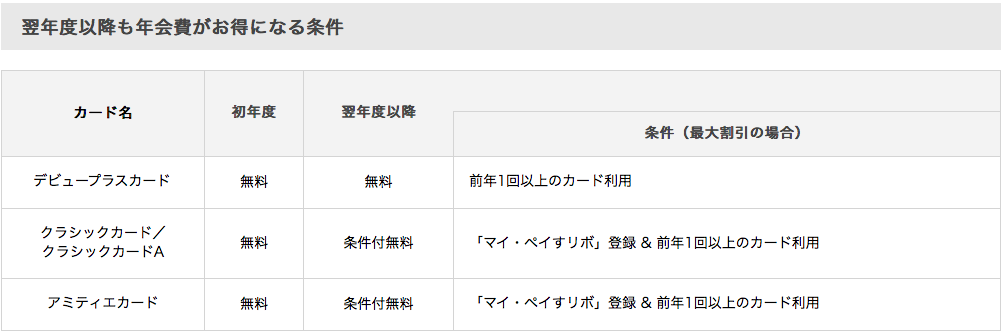

年会費はマイ・ペイすリボ払い登録をすることによって翌年度以降の年会費を無料にすることができます。